Βραχυχρόνιες μισθώσεις.

Α) Βραχυχρόνια μίσθωση γενικά:

Ο νόμος 2160/1993, στην παράγραφο 7 του άρθρου 1 όριζε τα εξής:

Δεν θεωρούνται τουριστικά καταλύματα τα ακίνητα, τα οποία αποδεδειγμένα εκμισθώνονται εν όλω ή εν μέρει για προσωρινή διαμονή του ίδιου του μισθωτή με μίσθωμα που ορίζεται κατά μήνα, είτε συνολικά για όλη τη διάρκεια της μίσθωσης, εφόσον η μίσθωση υπερβαίνει τις ενενήντα (90) ημέρες.

Επομένως, η μίσθωση για χρονικό διάστημα μέχρι 90 ημέρες, καθιστούσε το ακίνητο τουριστικό κατάλυμα (επιχειρηματική δραστηριότητα), οπότε απέκλειε την βραχυχρόνια εκμίσθωση από ιδιώτες χωρίς να έχουν εφοδιαστεί με σήμα ΕΟΤ για το ακίνητο.

Στη συνέχεια, ο νόμος 4254/2014 τροποποίησε το άρθρο του παραπάνω παλαιότερου νόμου, ως εξής:

Ακίνητο που εκμισθώνεται για προσωρινή διαμονή του μισθωτή για χρονικό διάστημα μικρότερο των τριάντα (30) ημερών θεωρείται τουριστικό κατάλυμα.

Πρακτικά δηλαδή περιορίστηκε η διάρκεια χαρακτηρισμού της εκμίσθωσης ως βραχυχρόνιας στις 30 ημέρες (από 90 που ήταν).

Και πάλι όμως ήταν αδύνατον κάποιος ιδιώτης να εκμισθώνει το ακίνητο του για χρονικό διάστημα μικρότερο των 30 ημερών χωρίς να έχει εφοδιαστεί με σήμα ΕΟΤ για το ακίνητο.

Στη συνέχεια ήρθε ο νόμος 4276/2014, σχετικός με θέματα που αφορούν την αδειοδότηση των τουριστικών καταλυμάτων, ο οποίος στην παρ. 1 του δεύτερου άρθρου όριζε:

Ακίνητο που εκμισθώνεται για προσωρινή διαμονή του μισθωτή για χρονικό διάστημα μικρότερο των τριάντα (30) ημερών θεωρείται τουριστικό κατάλυμα.

Δεν άλλαζε κάτι δηλαδή σε σχέση με το προϊσχύον καθεστώς.

Όμως λίγο αργότερα, με τον νόμο 4336/2015 η παράγραφός αυτή αλλά και η παλαιότερη του 2160/1993 καταργήθηκαν από 01/11/2015.

Αυτό πρακτικά σήμαινε ότι μπορούσε οποιοσδήποτε να εκμισθώνει το ακίνητο του, ακόμη και για μία ημέρα, χωρίς να χρειάζεται να εφοδιαστεί με σήμα ΕΟΤ για το ακίνητο.

Μέχρι και σήμερα λοιπόν, δεν υπάρχει απαγόρευση στο να εκμισθώνει κάποιος το ακίνητο του για βραχύ διάστημα, ούτε και τίθεται χρονικός περιορισμός στη βραχυχρόνια μίσθωση που να υποχρεώνει τον εκμισθωτή να διαθέτει σήμα ΕΟΤ ή να χρειάζεται να προβεί σε έναρξη τουριστικής επιχείρησης για το εισόδημα που αποκτά από τις μισθώσεις τέτοιου είδους.

Πρέπει όμως να τονίσουμε ότι αναφερόμαστε μόνο στη μίσθωση του ακινήτου. Αν η μίσθωση συνοδεύεται και από παρεπόμενες υπηρεσίες (καθαριότητα, διατροφή κλπ.), τότε πρόκειται για επιχειρηματική δραστηριότητα και απαιτείται σήμα ΕΟΤ, έναρξη επιχείρησης και υπαγωγή στον ΦΠΑ.

Β) Βραχυχρόνια μίσθωση μέσω ψηφιακής πλατφόρμας:

Ο πρόσφατος νόμος 4446/2016 με το άρθρο 111, οριοθέτησε το πλαίσιο για τις βραχυχρόνιες εκμισθώσεις ιδιωτών, μέσω των ψηφιακών πλατφορμών.

Οι ρυθμίσεις του νόμου αυτού δεν αφορούν γενικά τις βραχυχρόνιες μισθώσεις ακινήτων. Ο νόμος αναφέρεται αποκλειστικά και μόνο στις βραχυχρόνιες μισθώσεις που πραγματοποιούνται στο πλαίσιο της «οικονομίας του διαμοιρασμού» δηλαδή μισθώσεις ακινήτων που συνάπτονται μέσω των ψηφιακών πλατφορμών για συγκεκριμένη χρονική διάρκεια, μικρότερη του έτους. Επισημαίνεται ότι ειδικά για την περίπτωση της «βραχυχρόνιας μίσθωσης», «ψηφιακές πλατφόρμες» νοούνται όσες παρέχουν εξειδικευμένα εργαλεία για την σύναψη της μίσθωσης ηλεκτρονικά και δεν περιορίζονται στην προβολή του «ακινήτου».

Κατά συνέπεια τυχόν βραχυχρόνιες μισθώσεις που συνάπτονται ιδιωτικά και όχι μέσω πλατφόρμας όπως είναι η Airbnb και άλλες παρόμοιες, δεν υπάγονται στις συγκεκριμένες ρυθμίσεις και αντιμετωπίζονται ως κοινές αστικές μισθώσεις, εκτός εάν συνοδεύονται από παρεπόμενες υπηρεσίες, οπότε αντιμετωπίζονται ως επιχειρηματική δραστηριότητα.

Μπορούμε να διακρίνουμε λοιπόν τις βραχυχρόνιες μισθώσεις σε αστικές και επιχειρηματικής δραστηριότητας.

Αστικές είναι εκείνες στις οποίες δεν παρέχονται παρεπόμενες υπηρεσίες πέραν της μίσθωσης και επιχειρηματικές είναι εκείνες που συνδυάζονται με υπηρεσίες όπως για παράδειγμα καθαριότητα, πρωινό κλπ.

Στη συνέχεια, πρέπει να διακρίνουμε τις αστικές βραχυχρόνιες μισθώσεις σε εκείνες που δεν συνάπτονται μέσω ψηφιακών πλατφορμών και αφορούν αυτοτελή ακίνητα, και σε εκείνες που συνάπτονται μέσω ψηφιακών πλατφορμών (Airbnb, booking κλπ).

Για τις δεύτερες, ο νόμος 4446/2016 θέτει το πλαίσιο ως εξής:

- Ακίνητο το οποίο μπορεί να εκμισθώνεται θεωρείται:

α) το διαμέρισμα,

β) η μονοκατοικία, εξαιρουμένων των μονοκατοικιών οι οποίες έχουν χαρακτηριστεί ως τέτοιες λόγω της κατάργησης της σύστασης οριζόντιας ιδιοκτησίας,

γ) οποιαδήποτε άλλη μορφή οικήματος με δομική και λειτουργική αυτοτέλεια,

δ) τα δωμάτια εντός διαμερισμάτων ή μονοκατοικιών.

Τα «Ακίνητα» που διατίθενται για βραχυχρόνια μίσθωση δύναται να είναι ενιαίοι χώροι, ή να μισθώνονται τμηματικά.

Ορίζεται ως διαχειριστής ακινήτου βραχυχρόνιας μίσθωσης το φυσικό ή νομικό πρόσωπο ή κάθε είδους νομική οντότητα, που αναλαμβάνει την διαδικασία ανάρτησης ακινήτου στις ψηφιακές πλατφόρμες με σκοπό την βραχυχρόνια μίσθωση και γενικά μεριμνά για την βραχυχρόνια μίσθωση του ακινήτου. Διαχειριστής ακινήτου είναι ο κύριος του ακινήτου ή νομέας ή επικαρπωτής ή υπεκμισθωτής. Σε ειδικές περιπτώσεις (σχολάζουσα κληρονομιά, σύνδικος πτώχευσης, ασκών γονική μέριμνα κλπ.), διαχειριστής ορίζεται τρίτος. Δεν προβλέπεται η δυνατότητα διαχειριστής του ακινήτου να είναι κάποιος άλλος τρίτος, έναντι αμοιβής, προμήθειας κλπ.

Υπογραμμίζεται ότι για κάθε ένα ακίνητο ορίζεται ένας μόνο «Διαχειριστής».

Ο διαχειριστής είναι αυτός που επωμίζεται το κύριο βάρος, ως προς την εκπλήρωση των δηλωτικών υποχρεώσεων που θέτει ο νόμος. Συγκεκριμένα:

α) Εγγράφει κάθε υπαγόμενο στο νόμο διατιθέμενο προς εκμίσθωση ακίνητο, στο «Μητρώο Ακινήτων Βραχυχρόνιας Διαμονής». Εξαιρούνται της υποχρέωσης εγγραφής στο «Μητρώο Ακινήτων Βραχυχρόνιας Διαμονής» οι «Διαχειριστές» που διαθέτουν Ειδικό Σήμα Λειτουργίας (Ε.Σ.Λ.), έχουν όμως την υποχρέωση να αναγράφουν, σε εμφανές σημείο, τον αριθμό του Ειδικού Σήματος Λειτουργίας κατά την ανάρτηση του «Ακινήτου» στις ψηφιακές πλατφόρμες, καθώς και σε κάθε μέσο προβολής.

Σε περίπτωση που ο «Διαχειριστής» εκμισθώνει διακριτά στην πλατφόρμα περισσότερους του ενός χώρους στο ίδιο ακίνητο, θα πρέπει να αποκτά ξεχωριστό αριθμό μητρώου για κάθε έναν από αυτούς.

β) Αναρτά το ακίνητο βραχυχρόνιας μίσθωσης στις ψηφιακές πλατφόρμες της οικονομίας του διαμοιρασμού καθώς και σε κάθε μέσο προβολής με υποχρεωτική αναγραφή του αριθμού εγγραφής του στο ως άνω «Μητρώο Ακινήτων Βραχυχρόνιας Διαμονής».

γ) Υποβάλλει τη «Δήλωση Βραχυχρόνιας Διαμονής» ανά μισθωτή και μίσθωση.

δ) Καταχωρεί στο «Μητρώο Ακινήτων Βραχυχρόνιας Διαμονής» στοιχεία (συνδικαιούχοι εισοδήματος, ποσοστά κ.α.), ανά δικαιούχο εισοδήματος,

ε) Είναι υπεύθυνος για τη δημόσια κατάθεση στο Ταμείο Παρακαταθηκών και Δανείων (ΤΠΔ) του ποσού που αναλογεί σε αγνώστους δικαιούχους εισοδήματος, τους οποίους δεν ήταν δυνατόν να γνωρίζει κατά την εγγραφή του «Ακινήτου» στο «Μητρώο Ακινήτων Βραχυχρόνιας Διαμονής».

- Δικαιούχος του εισοδήματος:

Δικαιούχος του εισοδήματος (και υποκείμενος σε φόρο) είναι ο κύριος του ακινήτου ή ο νομέας ή ο επικαρπωτής ή ο υπεκμισθωτής.

Δεν πρέπει να συγχέουμε τον διαχειριστή του ακινήτου με τον δικαιούχο του εισοδήματος. Ο δικαιούχος του εισοδήματος είναι ο ιδιοκτήτης ή ο εκμεταλλευτής του ακινήτου (σε περίπτωση υπεκμίσθωσης). Ο διαχειριστής του ακινήτου αναλαμβάνει τις δηλωτικές υποχρεώσεις και κατά κανόνα είναι ο ίδιος ο ιδιοκτήτης (ή ένας εκ των συνιδιοκτητών) ή ο εκμεταλλευτής (σε περιπτώσεις υπεκμίσθωσης).

Ο κύριος του «Ακινήτου» ή ο επικαρπωτής εφόσον αναθέτουν σε υπεκμισθωτή ή ο υπεκμισθωτής εφόσον αναθέτει σε άλλο υπεκμισθωτή τη διαχείριση «Ακινήτου» με σκοπό τη βραχυχρόνια μίσθωση, έχει υποχρέωση υποβολής Δήλωσης Πληροφοριακών Στοιχείων Μίσθωσης Ακίνητης Περιουσίας, στην οποία καταχωρεί τα στοιχεία του «Διαχειριστή». Η δήλωση αυτή προηγείται της εγγραφής στο «Μητρώο Ακινήτων Βραχυχρόνιας Διαμονής». Σε περίπτωση μη υποβολής αυτής, θεωρείται ο ίδιος «Διαχειριστής» του «Ακινήτου». Σε περίπτωση συνιδιοκτησίας «Ακινήτου», όταν «Διαχειριστής» βραχυχρόνιας μίσθωσης είναι ένας εκ των συνιδιοκτητών, οι συνιδιοκτήτες δεν υποχρεούνται στην υποβολή Δήλωσης Πληροφοριακών Στοιχείων Μίσθωσης Ακίνητης Περιουσίας.

4) Τι υποχρεώσεις έχει η πλατφόρμα:

Η εταιρεία που διαθέτει την ηλεκτρονική πλατφόρμα για την πραγματοποίηση των συναλλαγών αυτών (των βραχυχρόνιων μισθώσεων) υποχρεούται να παρέχει στην Α.Α.Δ.Ε. εφόσον της ζητηθεί, κάθε πληροφορία η οποία είναι απαραίτητη για την ταυτοποίηση των διαχειριστών ακινήτων, καθώς και των ακινήτων που αναρτώνται σε αυτή.

Κυρώσεις σε περίπτωση μη συμμόρφωσης: 250 ή 500 ευρώ σύμφωνα με την κατηγορία τηρούμενων βιβλίων.

5) Πώς δηλώνεται το εισόδημα:

Το εισόδημα για κάθε δικαιούχο εισοδήματος θα προκύπτει ως εξής:

Α) Με την εγγραφή του κάθε ακινήτου στο «Μητρώο Ακινήτων Βραχυχρόνιας Διαμονής» ο διαχειριστής υποχρεούται να καταγράψει όλους τους δικαιούχους εισοδήματος, από το εν λόγω ακίνητο.

Τα στοιχεία αυτά (δικαιούχοι εισοδήματος, ποσοστά κ.λπ.) μπορεί να τα καταχωρήσει κατά την διαδικασία οριστικοποίησης του «Μητρώου Ακινήτων Βραχυχρόνιας Διαμονής», έως και την ημερομηνία έναρξης των δηλώσεων φορολογίας εισοδήματος εκάστου φορολογικού έτους, προκειμένου να προσδιοριστεί το φορολογητέο εισόδημα ανά δικαιούχο εισοδήματος. Σε περίπτωση που κατά την ημερομηνία οριστικοποίησης του «Μητρώου Ακινήτων Βραχυχρόνιας Διαμονής» δεν έχουν καταχωριστεί από τον «Διαχειριστή» ποσοστά δικαιούχων εισοδήματος ή και ποσοστά αγνώστων ιδιοκτητών, ώστε να συμπληρώνεται το 100% του εισοδήματος, το ποσό που αντιστοιχεί στο υπολειπόμενο ποσοστό, φορολογείται στον ίδιο, εφόσον για το ποσοστό αυτό δεν έχει προβεί στη δημόσια κατάθεση στο Ταμείο Παρακαταθηκών και Δανείων (ΤΠΔ) του ποσού που αναλογεί σε αγνώστους δικαιούχους εισοδήματος, τους οποίους ο «Διαχειριστής», δεν ήταν δυνατόν να γνωρίζει. Σε περίπτωση εμφάνισης του δικαιούχου εισοδήματος και είσπραξης του ποσού από το Τ.Π.Δ., ο δικαιούχος υποχρεούται σε υποβολή δήλωσης για το εισόδημα που εισέπραξε.

Β) Αφού βάσει των παραπάνω είναι γνωστά τα ποσά ανά ακίνητο που αντιστοιχούν σε κάθε δικαιούχο, αυτό που απομένει είναι να προσδιοριστεί το ποσό του εισοδήματος. Αυτό θα πραγματοποιείται μέσω των υποβαλλόμενων «Δηλώσεων Βραχυχρόνιας Διαμονής».

Η δήλωση αυτή υποβάλλεται από το διαχειριστή για κάθε μίσθωση. Οι «Δηλώσεις Βραχυχρόνιας Διαμονής» (αρχικές, τροποποιητικές) υποβάλλονται μέχρι την 12η ώρα βραδινή της επομένης εργάσιμης ημέρας από την ημέρα αναχώρησης του μισθωτή από το «Ακίνητο». Σε περίπτωση ακύρωσης της βραχυχρόνιας μίσθωσης και όταν βάσει πολιτικής ακύρωσης προβλέπεται καταβολή ποσού μισθώματος από το μισθωτή, υποβάλλεται αρχική «Δήλωση Βραχυχρόνιας Διαμονής» μέχρι την 12η ώρα βραδινή της επομένης εργάσιμης ημέρας από την ακύρωση.

Σε περίπτωση τροποποίησης της διάρκειας διαμονής ή της συμφωνηθείσας αξίας συνολικού συμφωνηθέντος μισθώματος ή ακύρωσης της διαμονής ή καταχώρησης λανθασμένων στοιχείων ή άλλης αιτίας, υποβάλλεται τροποποιητική «Δήλωση Βραχυχρόνιας Διαμονής».

Παράδειγμα.

Σε εντασσόμενο στο σύστημα ακίνητο, προκύπτει από το μητρώο ακινήτων βραχυχρόνιας διαμονής, ότι υπάρχουν τρείς συνιδιοκτήτες – δικαιούχοι εισοδήματος με τα ακόλουθα ποσοστά:

– Ο Α (διαχειριστής) με ποσοστό 40%.

– Ο Β με ποσοστό 40% και

– Ο Γ (Ε.Π.Ε.) με ποσοστό 20%.

Από το άθροισμα των δηλώσεων βραχυχρόνιας διαμονής που υποβλήθηκαν στη διάρκεια του έτους προκύπτει ότι το συνολικό εισόδημα ήταν 20.000 ευρώ.

Άρα το εισόδημα ανά φορολογούμενο θα είναι: 8.000 ευρώ για τον Α, 8.000 ευρώ για τον Β και 4.000 ευρώ για την ΕΠΕ Γ.

ΠΡΟΣΟΧΗ. Ο παραπάνω τρόπος υπολογισμού, όπως και οι λοιπές υποχρεώσεις ισχύουν για βραχυχρόνιες μισθώσεις στο πλαίσιο της οικονομίας του διαμοιρασμού που συνάπτονται από την 1.1.2018 και μετά.

Δεν είναι μέχρι στιγμής γνωστό εάν τα παραπάνω δεδομένα θα μεταφέρονται αυτόματα και θα εμφανίζονται προσυμπληρωμένα στη φορολογική δήλωση του κάθε δικαιούχου ή εάν θα δηλώνονται από αυτόν και θα διενεργείται στη συνέχεια διασταύρωση των στοιχείων.

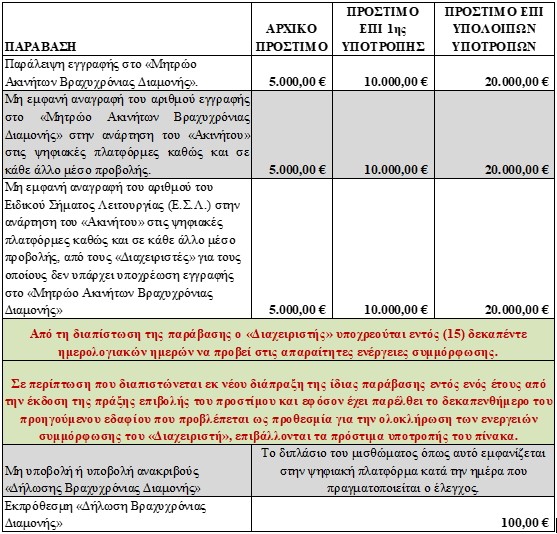

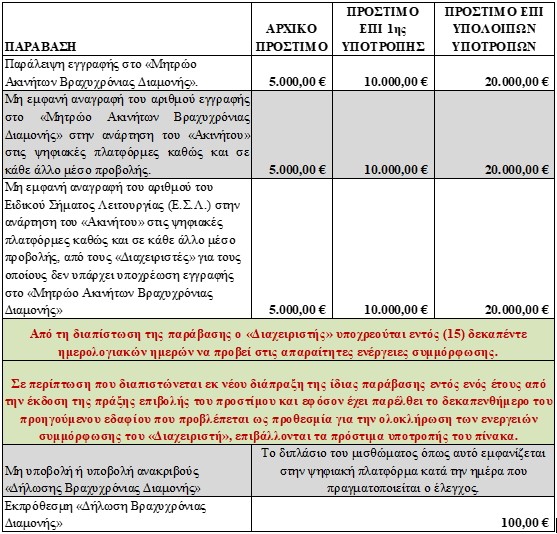

6) Ποιες είναι οι κυρώσεις που επιβάλλονται σε περίπτωση μη συμμόρφωσης:

Τα όργανα της Φορολογικής Διοίκησης δύνανται να εντοπίζουν τους «Διαχειριστές» που δεν έχουν τηρήσει τις προϋποθέσεις του νόμου, μέσω ηλεκτρονικών διασταυρώσεων από ίδιες ή τρίτες πηγές, με κάθε πρόσφορο μέσο, ή και με μικτά συνεργεία ελέγχου που μπορεί να αποτελούνται από υπαλλήλους της Α.Α.Δ.Ε. και του Υπουργείου Τουρισμού. Επιπλέον μπορεί να ζητείται η συνδρομή της Οικονομικής Αστυνομίας. Οι κυρώσεις που επιβάλλονται κατά περίπτωση είναι οι εξής:

Επισημαίνεται ότι τα παραπάνω πρόστιμα είναι ανεξάρτητα από αυτά που θα επιβληθούν κατά τον τυχόν εντοπισμό φορολογικών παραβάσεων, όπως για παράδειγμα μη πραγματοποίηση έναρξης επιχειρηματικής δραστηριότητας ενώ υπήρχε υποχρέωση για αυτό λόγω υπέρβασης κριτηρίων. Στην περίπτωση αυτή θα επιβληθούν οι προβλεπόμενες από τον Κ.Φ.Δ. κυρώσεις για μη τήρηση βιβλίων, μη απόδοση ΦΠΑ κ.ο.κ.

7) Πλεονεκτήματα-Μειονεκτήματα Ιδιωτικών Μισθώσεων και Επιχειρηματικής Δραστηριότητας:

ΠΛΕΟΝΕΚΤΗΜΑΤΑ

-Δεν υπάρχει υποχρέωση απόκτησης σήματος ΕΟΤ.

-Απαλλαγή από ΦΠΑ.

-Απαλλαγή από υποχρέωση τήρησης βιβλίων.

-Απαλλαγή από τέλη (διαμονής κλπ).

-Φορολόγηση με την κλίμακα εισοδήματος ακίνητης περιουσίας.

-Δεν υπολογίζεται προκαταβολή φόρου.

-Δεν υπάρχει ασφαλιστέα ιδιότητα, οπότε και δεν καταβάλλονται εισφορές στον ΕΦΚΑ.

ΜΕΙΟΝΕΚΤΗΜΑΤΑ

– Χάνεται η δυνατότητα φορολογικής έκπτωσης δαπανών επί του ακινήτου, πέρα του οριζόμενου εκ του νόμου ποσοστού 5% επί του ακαθάριστου εισοδήματος.

Αυτό είναι σημαντικό μειονέκτημα στις περιπτώσεις εκείνες που για το ακίνητο θα πραγματοποιηθούν δαπάνες ανακαίνισης για παράδειγμα.

– Δεν υπάρχει η δυνατότητα παροχών προς τους τουρίστες.

– Η φορολόγηση με την κλίμακα ακίνητης περιουσίας είναι σημαντική από κάποιο ποσό εισοδήματος και πάνω.

8) Πότε είναι υποχρεωτική η φορολόγηση του εισοδήματος ως εισοδήματος επιχειρηματικής δραστηριότητας.

Κατά πρώτο λόγο η παροχή οποιασδήποτε υπηρεσίας κατά τη διάρκεια της μίσθωσης, πλην της παροχής κλινοσκεπασμάτων προσδίδει σε αυτή τον χαρακτήρα της παροχής υπηρεσιών τουριστικού καταλύματος και όχι εκμίσθωσης ακινήτου. Αυτό σημαίνει ότι στην περίπτωση αυτή ο φορολογούμενος θεωρείται ότι ασκεί επιχειρηματική δραστηριότητα.

Δεν αποτελούν πρόσθετη υπηρεσία:

- H παροχή ηλεκτρικού ρεύματος, αφού η τυχόν απουσία της θα καθιστούσε το ακίνητο μη κατοικήσιμο.

- Η επίπλωση ενός ακινήτου όπως το ψυγείο, η κουζίνα, ο φούρνος, ο θερμοσίφωνας για την παροχή ζεστού νερού, το πλυντήριο κλπ.

Αντίθετα πρόσθετη υπηρεσία θεωρείται η παροχή πρωϊνού ή γεύματος ή η παροχή υπηρεσίας καθαριότητας του χώρου κατά τη διάρκεια της μίσθωσης.

Ένας δεύτερος παράγοντας που θα μπορούσε να οδηγήσει στην υποχρέωση έναρξης επιχειρηματικής δραστηριότητας, έχει να κάνει με την υπέρβαση κριτηρίων που βάσει πρόβλεψης του νόμου θα ισχύουν σε συγκεκριμένες γεωγραφικές περιοχές της χώρας, οι οποίες θα οριστούν με απόφαση των Υπουργών Οικονομίας και Ανάπτυξης, Οικονομικών και Τουρισμού, που πρόκειται να εκδοθεί.

Οι περιορισμοί αυτοί θα αφορούν τα εξής:

α. Απαγόρευση εκμίσθωσης άνω των 2 ακινήτων ανά Α.Φ.Μ. δικαιούχου εισοδήματος.

β. Οι εκμισθώσεις να μην υπερβαίνουν αθροιστικά τις 90 ημέρες ανά ημερολογιακό έτος και για νησιά κάτω των 10.000 κατοίκων τις 60 ημέρες ανά ημερολογιακό έτος.

Κατ’ εξαίρεση θα επιτρέπεται υπέρβαση της διάρκειας, εφόσον το συνολικό εισόδημα από το σύνολο των ακινήτων που διαθέτει για μίσθωση ή υπεκμίσθωση, δεν ξεπερνά τα 12.000 ευρώ κατά το φορολογικό έτος.

Ενδεικτικά σε περιοχές που θα ισχύουν οι παραπάνω περιορισμοί μπορεί να έχουμε τις εξής περιπτώσεις:

Παράδειγμα 1.

Ιδιώτης εκμισθώνει επιπλωμένο διαμέρισμα σε τουρίστες και τους παρέχει μόνο κλινοσκεπάσματα. Η διάρκεια των εκμισθώσεων εντός του έτους ήταν 70 ημέρες και το εισόδημα που απόκτησε ήταν 16.000 ευρώ.

Το εισόδημα προέρχεται από εκμετάλλευση ακινήτων.

Παράδειγμα 2.

Ιδιώτης εκμισθώνει δύο επιπλωμένα διαμερίσματα σε τουρίστες και τους παρέχει μόνο κλινοσκεπάσματα. Η διάρκεια των εκμισθώσεων εντός του έτους ήταν 80 ημέρες για το ένα ακίνητο και 100 ημέρες για το άλλο. Το εισόδημα που απόκτησε ήταν 18.000 ευρώ.

Εισόδημα από επιχειρηματική δραστηριότητα, λόγω υπέρβασης του αριθμού των ημερών και του ποσού εισοδήματος.

Μέχρι σήμερα, δεν έχει εκδοθεί κάποια σχετική με τους ανωτέρω περιορισμούς υπουργική απόφαση.

9) Εφαρμογή διατάξεων ΦΠΑ στις βραχυχρόνιες μισθώσεις ακινήτων.

Όπως προκύπτει από τις οικείες διατάξεις, το εισόδημα που αποκτάται από τη βραχυχρόνια μίσθωση ακινήτων, απαλλάσσεται του ΦΠΑ.

Απαλλάσσονται από τον ΦΠΑ οι βραχυχρόνιες μισθώσεις ακινήτων ,υπό τον όρο ότι κατά τη διάρκεια της μίσθωσης δεν παρέχονται από μέρους του εκμισθωτή πρόσθετες υπηρεσίες προς τους μισθωτές, ανάλογες με τις παρεχόμενες στον ξενοδοχειακό ή παρόμοιο τομέα, όπως υπηρεσίες καθαριότητας, περισυλλογής απορριμμάτων, αντικατάστασης κλινοσκεπασμάτων και λοιπών οικιακών ειδών, βοηθητικού προσωπικού και λοιπές υπηρεσίες για την περιποίηση των πελατών.

Η απλή παροχή κλινοσκεπασμάτων δεν θεωρείται ως πρόσθετη παροχή υπηρεσίας κατά τα ανωτέρω, συνεπώς δεν ασκεί επιρροή στην απαλλαγή από τον ΦΠΑ.

Επίλογος.

Μέχρι σήμερα δεν έχει τεθεί σε εφαρμογή το «Μητρώο Ακινήτων Βραχυχρόνιας Διαμονής», οπότε οι βραχυχρόνιες αστικές μισθώσεις μέσω ψηφιακών πλατφορμών δηλώνονται όπως και οι απλές (βραχυχρόνιες ή μη) αστικές μισθώσεις, δηλαδή με υποβολή δήλωσης στοιχείων μίσθωσης ακίνητης περιουσίας στην πλατφόρμα της ΑΑΔΕ.

Χρύσα Κωνσταντέλια

Σπύρος Σπετσιέρης